دولت چهاردهم با مالیات چه میکند؟

به گزارش پایگاه خبری عصر دنا به نقل از مشرق، در تمام کشورهای دنیا، فارغ از درجه آزادی، درجه پاسخگویی حکومت و رشد و توسعه اقتصادی کشورها، درآمدهای مالیاتی مهمترین منبع درآمدی دولت است. در ایران به طور سنتی مالیات پس از درآمد حاصل از فروش نفت خام همواره بیشترین سهم را در ترکیب درآمدهای دولت به خود اختصاص داده است.

در سالهای اخیر به دلیل تحریمهای ظالمانه آمریکا و نوسان شدید درآمدهای نفتی، مالیات بار دیگر در کانون توجه سیاستگذاران و برنامهریزان کشور قرار گرفته است. این وضعیت را می توان در آمار و ارقام بودجه دولت نیز مشاهده کرد، بهطوریکه سهم مالیات از بودجه عمومی از زیر ۴۰ درصد طی سالهای ۱۳۶ تا ۱۴۰۱ به حول و حوش ۵۳ درصد در بودجه ۱۴۰۳ رسیده و سهم درآمدهای نفتی از ۳۳ تا ۳۷ درصد طی سالهای ۱۳۹۶ تا ۱۴۰۱ به ۲۴ درصد در بودجه ۱۴۰۳ تقلیل یافته است.

حال مساله اصلی و پیشروی دولت چهاردهم این است؛ در شرایطی که اقتصاد کشور بیش از هر زمان دیگری به انواع محرکها برای خروج از بحران رشد صفر دهه سوخته ۹۰ نیاز دارد، بازبینی در سیاستهای مالیاتی به منظور افزایش رشد اقتصادی و افزایش منابع مالی بودجه دولت، اجتنابناپذیر خواهد بود.

لازم به ذکر است در سالهای اخیر دولت سیزدهم تلاشهای گسترده و قابل تقدیری در تغییر ترکیب درآمدهای مالیاتی، کاهش ۷ درصدی نرخ مالیات اشخاص حقوقی و شفافسازی مالیاتی اصناف داشته است.

سیاستهایی که ادامه آنها ضروری بوده و همچنین نیاز است دولت چهاردهم به ایجاد و توسعه مالیات بر مجموع درآمد (PIT) نیز ورود کند.

۵۰ سال با نظام مالیاتی ایران

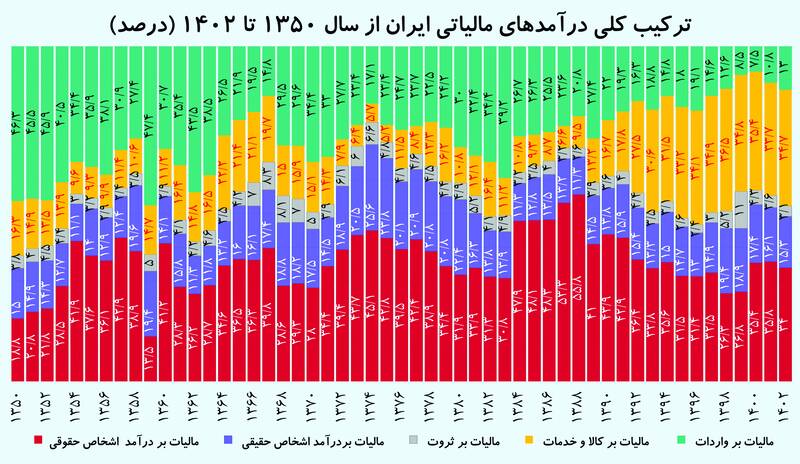

در نظام مالیاتی ایران درآمدهای مالیاتی دولت شامل دو نوع مالیاتهای مستقیم و مالیاتهای غیرمستقیم است. مالیاتهای مستقیم شامل مالیات بر درآمد اشخاص حقیقی، مالیات بر درآمد شرکتها (اشخاص حقوقی)، مالیات بر ثروت است. مهمترین جزء مالیاتهای غیرمستقیم نیز مالیات بر ارزش افزوده است. در این تقسیمبندی واردات، مالیات بر کالاهای خاص و ... جزء سایر مالیاتها در نظر گرفته شدهاند.

نگاهی به ترکیب درآمدهای مالیاتی ایران نشان میدهد در سال ۱۴۰۲ ترکیب درآمدهای مالیاتی به این شکل بوده است. مالیات بر کالا و خدمات و ارزش افزوده با سهم ۳۴.۷ درصدی در رتبه اول، مالیات بر درآمد اشخاص حقوقی یا همان شرکتها ۳۴ درصد، مالیات بر درآمد اشخاص حقیقی ۱۵.۳ درصد، مالیات بر واردات ۱۳ درصد و درنهایت مالیات بر ثروت نیز ۳.۱ درصد. مقایسه این وضعیت با آنچه که در ۵۳ سال اخیر یعنی از سال ۱۳۵۰ تاکنون، نشان میدهد در دهه ۱۳۵۰ مالیات غالب در ایران، مالیات بر واردات بوده است.

سهم این مالیات در آن سالها تا ۴۶ درصد نیز میرسید. این درحالی است که این مقدار درحال حاضر ۱۳ درصد است. به نظر میرسد درآمدهای سرشار نفتی باعث شده بود در آن سالها کشور با بیماری هلندی روبهرو شده و به تبع واردات انبوه، سهم این پایه مالیاتی در ترکیب درآمدهای مالیاتی کشور زیاد شده است.

دومین پایه بزرگ مالیاتی در دهه ۱۳۵۰، مالیات بر اشخاص حقوقی بوده که مقدار آن از ۱۹ درصد سال ۱۳۵۰ به ۴۳ درصد در سال ۱۳۵۷ رسیده است. در دهه ۱۳۵۰ سهم مالیات اشخاص حقیقی تفاوت چندانی با شرایط امروز نداشته و حولوحوش ۱۲ تا ۱۵ درصد بوده است.

سهم مالیات بر ثروت نیز در دهه ۱۳۵۰ حولوحوش ۳.۵ تا ۴ درصد بوده و عملا این پایه مالیاتی نیز تغییرات چندانی پس از انقلاب اسلامی در ترکیب درآمدهای مالیاتی دولت به خود ندیده است.

در کنار مالیات بر واردات که تغییرات عمدهای پس از پیروزی انقلاب اسلامی شاهد بوده، مهمترین تغییر در نظام مالیاتی ایران که از زمان تولید مالیات بر ارزش افزوده در اواخر دهه ۱۳۸۰ در ایران نیز رخ داده؛ افزایش سهم مالیات بر کالا و خدمات در ترکیب درآمدهای مالیاتی کشور است.

به عبارتی، با تولید مالیات بر ارزش افزوده در اواخر دهه ۱۳۸۰، عملا مالیات بر واردات که در دهه ۵۰ سهم ۴۶ درصدی نیز داشته، در دهه ۶۰ به ۳۰ درصد، دهه ۱۳۷۰ حدود ۲۶ درصد، در دهه ۸۰ به ۲۹ درصد، در دهه ۱۳۹۰ به ۱۶ درصد و در سه سال اخیر نیز این مقدار بین ۱۰ تا ۱۳ درصد رسیده است.

برخلاف آن، سهم ۱۴ تا ۱۶ درصدی مالیات بر کالا و خدمات در دهه ۵۰ به ۱۰ درصد تا دهه ۱۳۸۰ رسیده بود که این مقدار در دهه ۹۰ به ۳۳ تا ۳۵ درصد رسیده است. به نظر میرسد در کنار تولید پرقدرت مالیات بر ارزش افزوده در ایران، سیاستهای حمایتی دولت نیز منجر به کاهش سهم مالیات بر واردات از درآمدهای مالیاتی در کشور شده است.

به عبارتی، دولتها در ایران برای جلوگیری از افزایش قیمت کالاهای وارداتی، به صورت مصنوعی نرخهای حقوق ورودی و نرخ ارز مبنای محاسبه کالاهای وارداتی را پایین نگه میدارند که این موضوع در کاهش درآمدهای مالیاتی از بخش مالیات بر واردات کالاهای خارجی تاثیر محسوسی گذاشته است.

به طور ویژه توجه داشته باشیم از زمانی که کشور تحریم شده و شاهد جهشهای ارزی بودهایم و همزمان با آن، سیاستهای ارز ترجیحی اجرا شده، سهم مالیات بر واردات از درآمدهای مالیاتی دولت روند کاهشی را به خود دیده است، بهطوریکه سهم ۱۹ تا ۲۰ درصدی درآمد مالیاتی دولت از بخش مالیات بر واردات در دهه ۹۰ به حدود ۸ درصد در سالهای ۱۳۹۹ و ۱۴۰۰ رسیده و این میزان در دو سال اخیر ۱۱ تا ۱۳ درصد بوده است.

گرچه مطالعه اثرگذاری این نوع سیستم حمایتی و اصابت آن بر گروههای هدف نیازمند مطالعه عمیق است اما به هر حال پرواضح است گروههای برخوردار و ثروتمندان عملا ذینفع بزرگ این تخفیف مالیاتی هستند.

مقایسه ترکیب درآمدهای مالیاتی ایران با جهان

آنطور که گفته شد، در سال ۱۴۰۲ ترکیب درآمدهای مالیاتی کشور شامل مالیات بر کالا و خدمات و ارزش افزوده با سهم ۳۴.۷ درصدی در رتبه اول، مالیات بر درآمد اشخاص حقوقی یا همان شرکتها ۳۴ درصد، مالیات بر درآمد اشخاص حقیقی ۱۵.۳ درصد، مالیات بر واردات ۱۳ درصد و درنهایت مالیات بر ثروت نیز ۳.۱ درصد بوده است.

مقایسه این وضعیت با تجربههای جهانی نکات قابل تاملی دارد، بهطوریکه نگاهی به ترکیب درآمدهای مالیاتی در کشورهای OECD، کشورهای آمریکای لاتین، کشورهای آفریقایی و کشورهای آسیایی نشان میدهد سهم ۳۴.۷ درصدی مالیات کالا و خدمات در ایران درحالی است که این مقدار در کشورهای OECD به طور میانگین ۲۸ درصد، در آمریکای لاتین ۳۴ درصد، در آفریقا ۳۲ درصد و در کشورهای آسیایی ۲۱ درصد است.

سهم ۳۴ درصدی مالیات شرکتها در ایران درحالی است که این مقدار در کشورهای OECD حدود ۱۲ درصد، در آمریکای لاتین ۲۶ درصد، در آفریقا ۱۲ و در کشورهای آسیایی ۲۷ درصد است.

سهم مالیات ۱۵.۳ درصدی اشخاص حقیقی در ایران در کشورهای OECD حدود ۳۲ درصد، در آمریکای لاتین ۷ درصد، در آفریقا ۱۷ و در کشورهای آسیایی ۱۲ درصد است. سهم مالیات ۳.۱ درصدی مالیات بر ثروت در ایران ۳.۱ درصد، این میزان در کشورهای OECD حدود ۸ درصد؛ در آمریکای لاتین ۱۰ درصد؛ در آفریقا یک درصد و در کشورهای آسایی ۳ درصد است.

تفاوت نرخهای مالیاتی ایران با دنیا

پس از ترکیب درآمدهای مالیاتی دومین مولفه اساسی نظام مالیاتی کشورها نرخهای مالیاتی هستند که البته این نرخها نیز میتواند ترکیب را بچیند. به عبارتی، این نرخها بر پایههای مالیاتی میزان مالیات قابل پرداخت توسط اشخاص را مشخص میکند.

بنابراین، نرخهای مالیاتی تاثیر قابلتوجهی بر درآمدهای مالیاتی دولت دارند. نرخهای مالیاتی علاوه بر سرمایهگذاری خارجی تصمیمات سرمایهگذاری داخلی و همچنین تصمیمات مربوط به تمکین مالیاتی مودیان را تحت تاثیر قرار میدهند.

به همین دلیل اطلاع از میزان نرخهای مالیاتی در کشورهای مختلف بهویژه کشورهای منطقه و نحوه تعیین اندازه بهینه آن اهمیت زیادی برای سیاستگذاران دارد.

نرخ مالیات بر درآمد اشخاص حقیقی به دلیل ملاحظات مربوط به بازتوزیع درآمد، تقریبا در نظامهای مالیاتی بهصورت تصاعدی میباشد درحالیکه نرخ مالیات بر درآمد شرکتها به دلیل ملاحظات مربوط به جذب سرمایهگذاری و هزینههای تمکین غالبا ساده و تکنرخی است.

همچنین نرخ مالیات بر ارزش افزوده در اغلب کشورها تکنرخی است اما در برخی دیگر که سابقه طولانی در اجرای مالیات بر ارزش افزوده دارند نظام چندنرخی در حال اجرا میباشد.

شایان ذکر است به دلیل قوانین و مقررات بسیار متفاوت کشورها در بخش مالیات بر ثروت بررسی و مقایسه نرخهای مربوط امکانپذیر نیست.

نگاهی به نرخهای مالیاتی در نظام مالیاتی ایران نشان میدهد در کشورمان بالاترین نرخ مالیات بر درآمد اشخاص حقیقی ۳۵ درصد و پایینترین آن ۱۵ درصد است.

درخصوص مالیات شرکتها نیز این مقدار در سالهای گذشته و قبل از دولت سیزدهم حدود ۲۵ درصد بود که طی دو سال کاهش، حالا این مقدار ۱۸ درصد است. همچنین نرخ مالیات بر ارزش افزوده تا سال ۱۴۰۲ حدود ۹ درصد بود که حالا به ۱۰ درصد رسیده است.

لازم به ذکر است در ایران به دلیل فقدان نظام مالیات بر مجموع درآمد اشخاص حقیقی، منابع مختلف درآمدی بهطور جداگانه و بعضا با نرخهای متفاوت مشمول مالیات هستند.

لذا برای مقایسه نرخهای مربوط از نرخ مالیات بر درآمد مشاغل (موضوع ماده ۱۳۱ قانون مالیاتهای مستقیم) استفاده میشود. در اینجا برای مقایسه وضعیت ایران با کشورهای دیگر وضعیت نرخهای مالیاتی کشورهای عضو OECD مقایسه شده است.

در کشورهای عضو سازمان OECD نرخ مالیات بر درآمد اشخاص حقیقی بهصورت تصاعدی بوده و تقریبا در بازه ۱۵ الی ۴۰ درصدی قرار دارد. این در حالی است که نرخ مالیات بر درآمد شرکتها و مالیات بر ارزش افزوده در این کشورها به ترتیب حدودا ۲۴ و ۲۰ درصد است.

بالاترین نرخ مالیات بر درآمد اشخاص حقیقی مربوط به سوئد با ۵۷ درصد و کمترین نرخ نیز مربوط به کشورهای لیتوانی چک و مجارستان با ۱۵ درصد است. متوسط کشورهای OECD در این سال برابر ۴۰ درصد است.

چرا ترکیب درآمدهای مالیاتی باید اصلاح شود؟

به دلیل تاثیرات متقابل مالیات و فعالیتهای اقتصادی نحوه اصلاح ساختار مالیاتها برای دستیابی به یک رشد اقتصادی حداکثر و پایدار از یک سو و افزایش سهم مالیات در ترکیب درآمدهای دولت از سوی دیگر از اهمیت زیادی برخوردار است.

به لحاظ نظری در بین تمام انواع مالیاتها مالیات بر شرکتها بهعنوان یکی از مالیاتهای محدودکننده رشد اقتصادی قلمداد میشود و بعد از آن به ترتیب مالیات بر درآمد شخصی و مالیات بر مصرف قرار دارند.

در این میان مالیات مکرر بر املاک مسکونی یا اموال غیرمنقول و مالیاتهای زیستمحیطی به دلیل اینکه تاثیرات منفی اندکی بر رشد اقتصادی دارند مورد توجه سیاستگذاران میباشند؛ چراکه این مالیاتها علاوهبر اینکه سرمایهها را از بخش غیرمولد دور میکند عملا به نفع رشد اقتصادی و سرمایهگذاری در بخش مولد نیز هست.

بر این اساس یک برنامه اصلاح درآمد خنثی که ترکیب مالیاتها را به نفع مالیات بر مصرف و مالیات مکرر بر املاک مسکونی تغییر دهد میتواند در میانمدت موجب افزایش رشد اقتصادی و احتمالا افزایش درآمدهای مالیاتی دولت شود.

گرچه در طول یک دهه اخیر به لطف گسترش مالیات بر ارزش افزوده اندکی از سهم مالیات بر شرکتها در ترکیب درآمدهای مالیاتی کشور کاسته شده اما با این وجود سهم این مالیات از مالیاتهای مستقیم و کل مالیاتها هنوز بسیار بالاست.

هماکنون سهم این مالیات از کل درآمد مالیاتی دولت حدود ۳۴ درصد است. این در شرایطی است که سهم این مالیات در کشورهای عضو OECD حدود ۱۲ درصد درآمدهای مالیاتی است. این کشورها با آگاهی از اثرات نامطلوب این مالیات بر رشد اقتصادی ساختار مالیاتی خود را در دو دهه اخیر به نفع تولید و رشد اقتصادی اصلاح کردهاند.